Vous seul savez à quoi vous voulez que votre retraite ressemble. Si votre cabinet est constitué en société et si vous souhaitez accumuler un patrimoine plus important et profiter d’avantages fiscaux supérieurs à ceux offerts par un régime enregistré d’épargne-retraite (REER), un régime de retraite individuel (RRI) pourrait être la solution.

Qu’est-ce qu’un RRI et comment fonctionne-t-il?

Un régime de retraite individuel est un régime à prestations déterminées habituellement établi pour une seule personne et conçu pour des professionnels dentaires comme vous.

Offrant une structure de revenus semblable à celle d’un REER, un RRI offre de meilleurs avantages fiscaux et un plafond de cotisations plus élevé. Votre société verse des cotisations déductibles d’impôt directement dans votre RRI. Les actifs du RRI sont placés et fructifient à l’abri de l’impôt. À votre retraite, le RRI vous verse une rente mensuelle la vie durant ou vous pouvez choisir de reporter l’impôt en transférant la valeur de votre RRI dans un REER ou encore un FRRI ou un FERR1.

Quelles sont les exigences d’un RRI?

- Votre cabinet doit être constitué en société (corporation professionnelle, corporation ordinaire ou corporation de services personnels)

- Une partie ou la totalité des revenus qui vous sont versés par la société doivent figurer sur votre feuillet T4

Les dentistes dont le cabinet est incorporé devraient-ils s’intéresser au RRI?

Un RRI peut représenter une stratégie de planification fiscale judicieuse parce que votre cabinet, en tant que société, peut verser des cotisations déductibles d’impôt et les fonds dans le RRI fructifient à l’abri de l’impôt. Ces deux avantages aident à atténuer l’incidence des règles de l’Agence du revenu du Canada (ARC) sur les revenus de placements passifs : la déduction fiscale permet de réduire les revenus actifs de la société et la croissance en franchise d’impôt réduit les revenus de placements de la société.

Au Québec, en Ontario, au Manitoba, en Alberta et en Colombie-Britannique, le RRI offre maintenant plus de flexibilité; aucune exigence d’immobilisation et des modèles de financement hautement flexibles adaptés à vos besoins de liquidités.

Cette plus grande flexibilité représente une amélioration considérable pour les professionnels constitués en société qui ont déjà un RRI ou souhaiteraient en établir un.

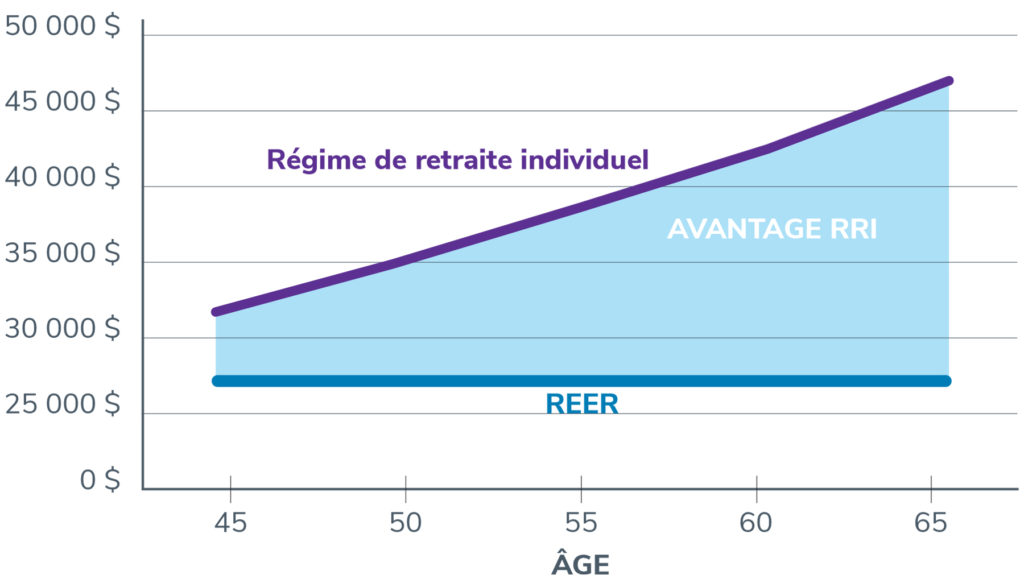

Cotisations plus élevées déductibles d’impôt

- Cotisations annuelles plus élevées – Le plafond de cotisation au RRI qui est de 18 % à 39 ans grimpe jusqu’à 29 % à 65 ans alors que le plafond de cotisation au REER est toujours de 18 %

- Au cours des années, le RRI permet à votre cabinet de verser des centaines de milliers de dollars en cotisations déductibles d’impôt comparativement à un REER personnel

- La flexibilité du versement des cotisations au RRI

[table id=32 /]

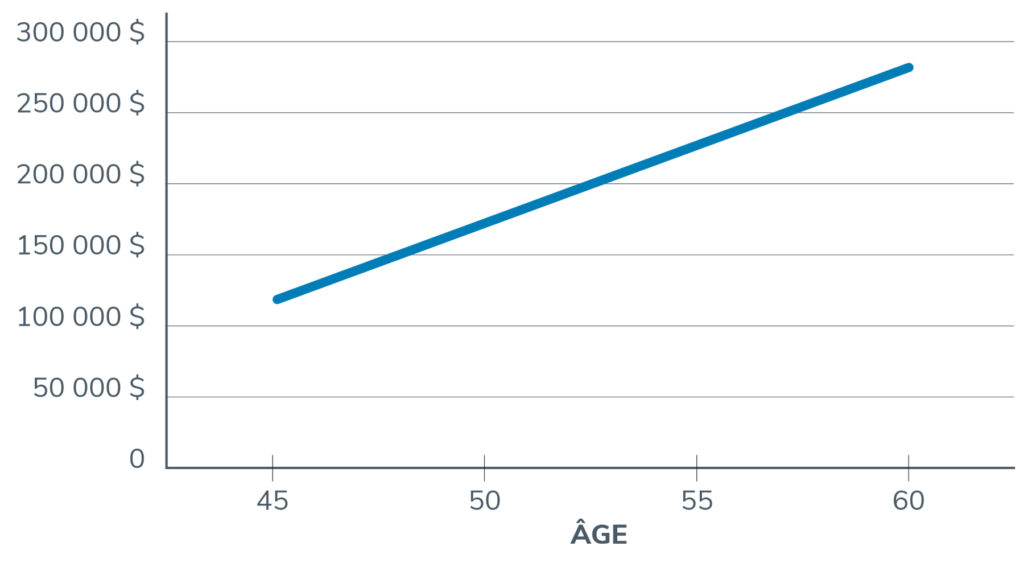

Cotisations – Services passés2

Cotisations de la société déductibles d’impôt

- Le régime offre la flexibilité de verser des cotisations immédiatement ou de les répartir sur un certain nombre d’années

- Le plafond de cotisations est plus élevé si le participant a des droits de cotisation au REER non utilisés

- Le plafond de cotisations augmente avec l’âge et en fonction des services passés

[table id=33 /]

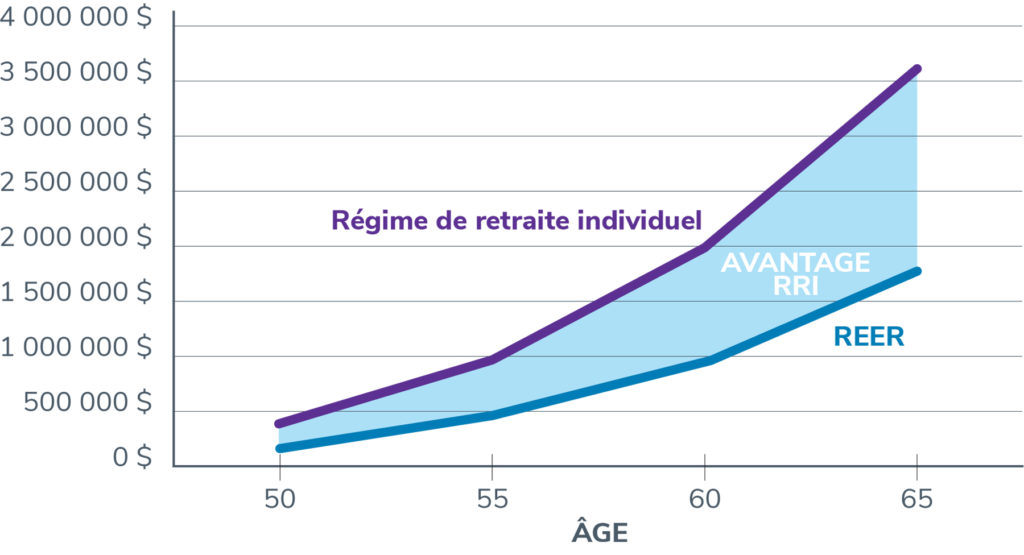

Épargne à l’abri de l’impôt2

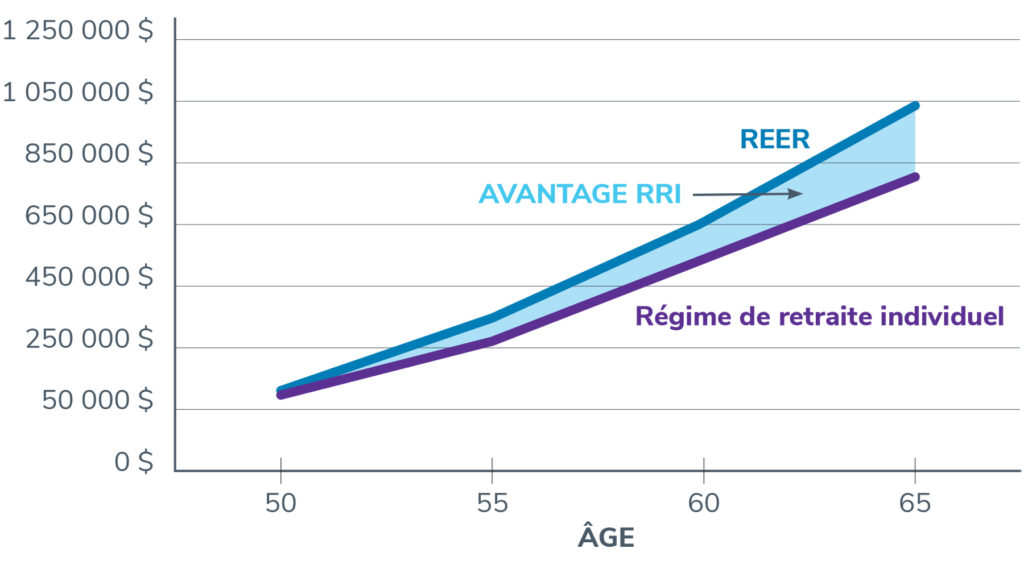

- Épargne à l’abri de l’impôt considérablement plus élevée par rapport à un REER

- Économies d’impôt et croissance de l’épargne avec le temps

- Capacité d’épargner davantage et de faire fructifier ces cotisations à l’abri de l’impôt

- Stratégies de transfert de patrimoine intergénérationnel offertes dans le cadre d’un RRI familial au titre duquel les enfants de propriétaires reçoivent un feuillet T4 de revenus d’emploi de la société ou de la société liée

[table id=34 /]

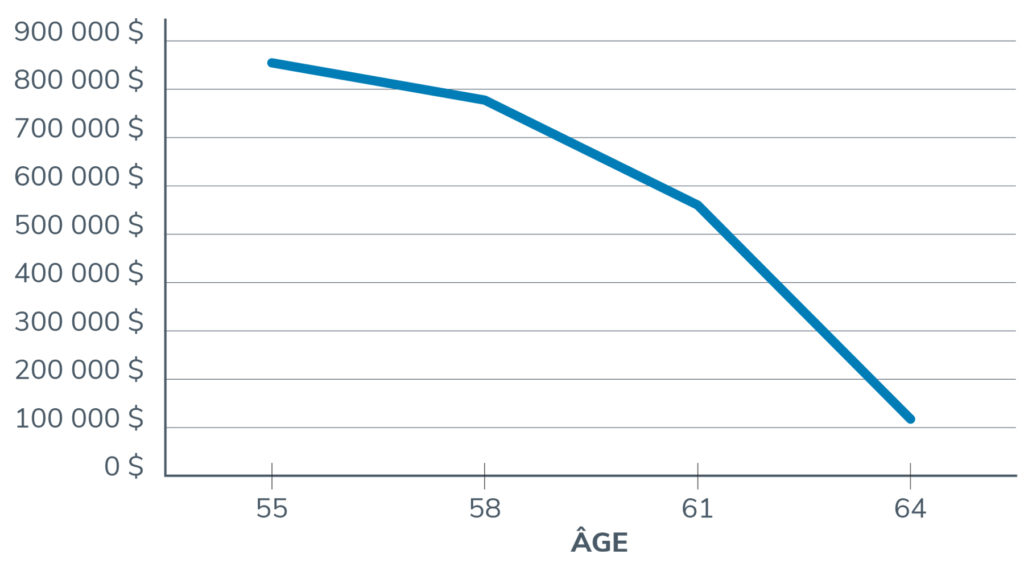

Financement à la cessation2

Retraite anticipée (avant 65 ans)

- Cotisations supplémentaires déductibles d’impôt

Prestations supplémentaires du RRI à la retraite anticipée

- Prestation de raccordement (RPC/SV) jusqu’à 65 ans

- Réduction de la rente annuelle pour commencer à toucher la rente plus tôt

[table id=35 /]

Impôt des sociétés et règles sur les revenus passifs2

- Réduit l’incidence des règles sur les revenus passifs – Au pire, reporte, et au mieux, élimine l’incidence des règles sur les revenus passifs des sociétés admissibles

- En supposant que la société a choisi de verser à la première occasion la totalité des cotisations pour services passés

- En plus d’une épargne-retraite plus élevée, économies d’impôt de plus de 200 000 $ pour la société

[table id=36 /]

Si vous vous posez des questions, un régime de retraite individuel peut être la réponse.

- Réduction de l’impôt des sociétés

- Cotisations plus élevées à l’abri de l’impôt

- Épargne-retraite plus élevée à l’abri de l’impôt

- Cotisations supplémentaires pour les services passés

- Transfert de patrimoine à l’abri de l’impôt

- Protection contre les créanciers

- Règles sur les revenus passifs (réduction/élimination)

- Déficit de financement

- Les dépenses du régime sont déductibles d’impôt

Pour le CDSPI?

Les solutions de placement du CDSPI sont conçues précisément en fonction des besoins des professionnels dentaires canadiens. Nos conseillers en planification de placements* sont des PLANIFICATEURS FINANCIERS AGRÉÉS (CFPMD) qui prennent le temps de bien comprendre vos besoins particuliers. Ils vous offrent des conseils objectifs et impartiaux, car ils ne touchent aucune commission de sociétés tierces sur les placements recommandés.

Nos conseillers peuvent vous aider à comprendre les différentes options offertes qui vous donne la flexibilité de vous adapter aux changements de votre situation financière tout au long de votre carrière. Notre objectif est de soutenir votre plan financier pour vos besoins actuels et futurs.

Au CDSPI, nous prenons le temps de vous connaître, de savoir où vous en êtes dans votre vie et dans votre carrière, et ce que vous voulez atteindre. À cette fin, nous nous engageons à :

- Bien comprendre quels sont vos objectifs de retraite

- Passer en revue votre situation financière actuelle

- Vous remettre les résultats d’une analyse approfondie et les recommandations qui serviront au mieux vos intérêts

- Mettre en œuvre une stratégie et à la revoir régulièrement

- Prendre connaissance de vos commentaires

- Rester en contact et à nous informer de votre entreprise et de vos plans

Si vous souhaitez avoir de plus amples renseignements sur la façon dont un régime de retraite individuel peut appuyer vos projets de retraite, veuillez communiquer avec le CDSPI.

1. Il est possible qu’une partie des fonds ne puisse pas être transférée; ceux-ci sont alors versés en espèces à la cessation du régime et deviennent imposables.

2. Les cotisations sont déductibles d’impôt pour la société; toutes les sommes sont des estimations seulement et sont basées sur ce qui suit :

a. Les règles de financement maximal applicables aux régimes de retraite désignés sont basées sur le Règlement de l’impôt sur le revenu 2021 (article 8515)

b. Les feuillets T4 de chaque année ouvrant droit à la cotisation maximale au RRI, p. ex. 162 278 $ en 2021

c. Régime mis en place à 45 ans avec 15 années de services passés et aucun droit de cotisation à un REER, la flexibilité de financement permet de verser une cotisation forfaitaire immédiatement ou de l’amortir sur un certain nombre d’années

d. Les sociétés privées sous contrôle canadien (SPCC) admissibles au crédit d’impôt pour petites entreprises; revenu de société de 350 000 $ et bénéfices non répartis de 300 000 $

3. Les services consultatifs sont fournis par des conseillers agréés du CDSPI Services consultatifs Inc. Des restrictions peuvent s’appliquer aux services consultatifs dans certaines juridictions.

Le contenu de cette page Web a pour seul but d’informer. Tous les montants sont seulement des estimations et sont basés sur l’hypothèse établie.

Ces renseignements ne visent pas à offrir des conseils fiscaux, juridiques, comptables ou autres services de même nature. Tout renseignement fiscal ne s’applique qu’aux résidents du Canada et est conforme au droit fiscal canadien actuel.